A figueira ficava em frente à catedral de Fiorano Modenese: antes do início da procissão, todos comiam figos e jogavam as peles. Então, ao voltarem, depois de caminharem sob o sol escaldante da primeira semana de setembro, coletaram as cascas para comer, porque isso era apenas para comer. Não sei se isso é verdade ou se só se encontra na narrativa popular, mas sempre me surpreendi com essa comparação que os velhos florentinos me repetiam quando eu era criança. E uma vez que meus críticos me acusam de ser não apenas um “antigo” comentarista da bolsa, mas também um “geo-local” comentarista da bolsa, adoraria repetir essa narrativa popular.

Aqui a Itália está na mesma situação do desfile de Fiorano Modense e o figo é a última chamada do PNRR antes do fim. As economias são como as corporações: elas prosperam com a inovação. Se você inovar, você vence, se ficar repetindo o mantra do turismo e da beleza da Itália de vender abaixo do custo para os turistas, você morre. Não sei se o PNRR como eles estruturaram impulsiona a inovação porque não sou um especialista, e sei que é uma oportunidade porque será a última chance antes que termine como a Grécia. Essa versão das coisas é indiretamente confirmada por Aswath Damodaran, professor de finanças da Stern School of Business da New York University e uma verdadeira estrela de finanças corporativas do YouTube, com 401.000 assinantes em seu canal.

No ritual que o professor índio americano realiza em benefício de seus fãs a cada início do ano, o prêmio de risco patrimonial é calculado nos EUA e em todos os países do mundo. Qual é o prêmio de risco do patrimônio? É o retorno exigido pelo grande peixe das finanças internacionais para fazer investimentos de risco (leia-se para comprar ações). Acima de tudo, esse número se enquadra em todos os projetos de investimento de sábios empresários, grandes ou pequenos. Se você dirige um restaurante ou tem uma empresa de mecânica ou está construindo no condado de Frosinone, o mesmo princípio se aplica: você deve saber o prêmio de risco para o patrimônio líquido em seu país e o custo de capital em seu setor ou então não sabe se você estão perdendo dinheiro ou ganhando. Na verdade, em todo negócio não importa se no final do ano você tem um sinal de mais ou de menos, é claro que você precisa de mais, mas deveria haver outros mais qualificados. A pergunta é muito simples: se a empresa que faz o meu trabalho tem 10% de lucro na bolsa e minha loja tem 5% de lucro, quem me obriga todos os dias para abrir as venezianas da minha loja? Não seria melhor se eu vendesse tudo e comprasse as ações da empresa ganhando + 10%?

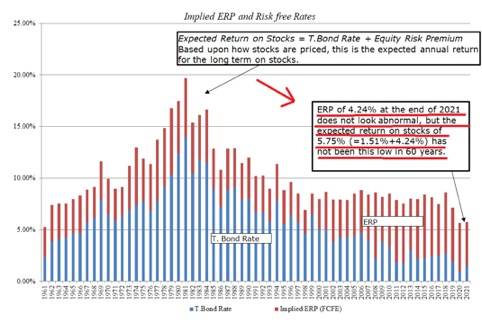

Mas vamos deixar esse aspecto para os empresários que não querem perder tempo na vida e, em vez disso, vamos nos concentrar no prêmio de risco de ações que pertence aos mercados financeiros: então acontece que quando o prêmio de risco de ações está no seu máximo, estamos em crise e quando está em seu nível mais baixo, No caso de um boom de ações.

Na verdade, quando há uma crise, os investidores pedem muito dinheiro porque sentem o risco, enquanto quando há um boom dão dinheiro para os primeiros a passarem porque não sentem o risco.

Mas vamos dar um passo adiante: o retorno esperado para os investidores é capturado pelo prêmio de risco das ações e pela taxa de juros livre de risco (consideremos títulos do governo de 10 anos aleatoriamente). Ou seja, esse retorno esperado sobre o patrimônio líquido (esperado é uma forma educada de dizer “obrigatório”) deve ser total (prêmio de risco do patrimônio) maior do que o retorno sobre títulos garantidos pelo estado sem risco.

Do contrário, é melhor investir em títulos sem risco e outros ficam com o risco. Bem, o prêmio de risco de ações dos EUA conforme mostrado na imagem (gráfico vermelho) acima é de 4,24%, o que não é excessivo em uma visão histórica, mas quando adicionado ao rendimento do título está em um nível mais baixo (veja o gráfico azul aqui acima) nós têm Um resultado que realmente precisa ser levado em consideração: Menor retorno em 60 anos.

Isso explica o grande interesse da imprensa e dos investidores nos rumos dos preços e como o mercado de ações começou a ultrapassar sua cabeça quando o Fed começou a aumentar a ansiedade quanto à inflação e a aumentar as taxas de juros. A pedra angular do mercado monetário e na frente da inflação: as ações virão a seguir, se as condições forem adequadas. Mas Damodaran também publicou outra tabela um pouco perturbadora: sem exagerar, podemos dizer que o prêmio de risco do patrimônio também depende do país que você está considerando.

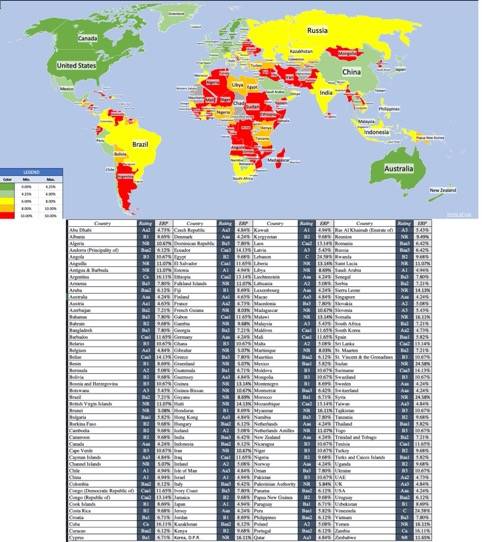

Se você tiver que investir no Níger, peça uma taxa de juros como investidor de capital superior à exigida para investir na Suíça. Lógico e natural. Aqui, a Damodaran publica nossa lista de prêmios de risco globais e da Itália de 6,11% em amarelo, assim como Grécia, Portugal e Romênia, para citar alguns. Não é uma boa companhia, visto que admiro a história da Grécia, o porto português e a beleza das mulheres romenas. E aqui estamos nós, de volta à bomba.

Nossa alta de ações é tão condicionada por nossa história quanto qualquer ser humano. Se mudarmos as cartas em termos de inovação e produtividade, teremos futuro, senão ficaremos limitados a vender pomarola e mussarela para estrangeiros que visitam Pompéia. E neste ponto repito o meu conceito: ao fazer-nos passar por desafortunados da Europa pela pandemia, fomos muito bons, muito maus, e logo a seguir seguiram-se França, Espanha e muitos outros países europeus, por isso é bom reunir jogadores e bons. noite. A culpa é da Europa, que inicialmente estigmatizou as nossas necessidades, e não nossa. Levamos um PNRR para levar para casa.

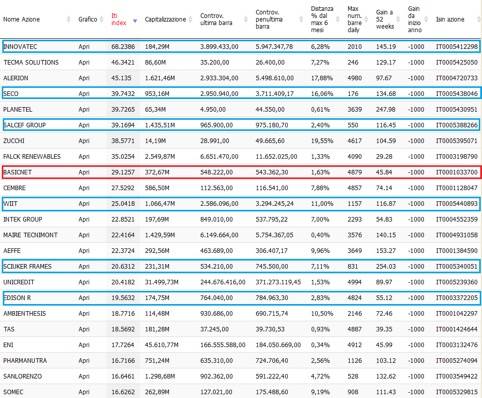

Mas a economia e os mercados financeiros são como um elástico: quando você o puxa, pode encontrá-lo nos dentes. Esta subida da bolsa está condicionada pelo quadro geral, que não se alterou até ao momento: aliás, a tendência actual é válida até prova em contrário e de momento não há indícios em contrário. Porém, devemos saber que mais cedo ou mais tarde as festas vão acabar e um dia essa festa também vai acabar e no lugar do Televírus à noite teremos o Teledebito como um show de entretenimento. E para aproveitar a ascensão contínua, é o ITI ou Indicador de Tendência Independente que é divulgado todos os dias às 19h30 uma lista As melhores ações italianas. O primeiro ITI deste ano traz sorte … mas será verdade? Não sei, mas podemos tratá-lo como um croissant napolitano: (quase) ninguém acredita, mas na dúvida, todo mundo compra porque você “nunca sabe”. E assim nos lançamos em 2022 entre driblar Micron (infelizmente um tópico mais popular nas últimas semanas) e esperanças de pousar em um colchão de espuma.

ITI agora é um querido amigo nosso. Passamos 2021 com ele consistindo em incrementos de três dígitos, em promessas cumpridas e em novas descobertas. E assim esperamos que o Ano Novo seja repleto de agradáveis surpresas. Como sempre, destacamos em azul os artigos sobre os quais já falamos (que você encontra navegando em nossa homepage) e em vermelho o protagonista do dia: Ações Basicnet.

Podemos ver no gráfico que, desde o final do verão, a ação começou a subir e ainda não acabou. Porém, no horizonte, existe uma preocupação do triângulo que, quando fechado, pode mudar de direção (dependendo do fechamento, para cima ou para baixo). O aumento atualmente é de 46,14% e os volumes, mesmo que tardios, têm respondido positivamente. No entanto, a alta se tornou mais intensa desde dezembro, então ainda pode haver um longo caminho a percorrer.

Quanto às últimas notícias da empresa, voltando às contas dos primeiros nove meses de 2021, o quadro descrito pelo gráfico foi completamente revertido. O referido período fechou (Janeiro / Setembro de 2021) com receitas consolidadas de € 216,4 milhões, um acréscimo de mais de 10% face ao mesmo período do ano anterior. Por outro lado, o Ebitda mais do que duplicou, passando de 16,1 para 33,6 milhões de euros.

“Propenso a acessos de apatia. Solucionador de problemas. Fã do Twitter. Wannabe defensor da música.”

More Stories

CIA, no show de Taylor Swift em Viena, os agressores esperavam causar ‘milhares de mortes’

Braga entre as 5 pequenas cidades do mundo para reformar – Idealista/notícias

Labirintite e shows em perigo: o que acontece com o éltra da Lamborghini?