Ao analisar os dados gerais por trás da prevalência, pode-se ver que os números italianos não são necessariamente piores do que os de outros países europeus periféricos. Análise de Michel Mora, Gerente de Portfólio da Moneyfarm

A confiabilidade da dívida italiana desempenhou um papel importante no debate político nos últimos anos.

Uma das principais tarefas de cada governo é representar o país, em nível internacional, como uma entidade econômica confiável, capaz de administrar seus recursos financeiros de maneira responsável, tarefa que agora é mais fundamental do que nunca diante dos riscos financeiros . A crise e o alto estoque da dívida, que ultrapassou 150% do PIB durante a pandemia. Com a reversão da política monetária e a retirada gradual da cobertura do BCE (que nos últimos anos tem sido o principal comprador da dívida pública italiana), é necessário esclarecer se a Itália corre ou não risco de uma nova crise. Como as próximas eleições podem afetar essa possibilidade?

O efeito de difusão: como funciona

Quando os investidores começam a duvidar da capacidade de um país pagar suas dívidas, a demanda por títulos do governo diminui e o custo do serviço da dívida aumenta, pois o governo tem que pagar um prêmio de risco sobre sua dívida para atrair investidores. Com relação à Itália, esse prêmio é geralmente expresso como o spread entre o BTP e o Bund, ou a diferença entre o que o Estado alemão paga por seus títulos de 10 anos e o que a Itália paga. Este indicador financeiro tornou-se agora um “termômetro” para riscos percebidos na zona do euro e, em particular, na Itália; Basta lembrar quando a especulação do preço do BTP atingiu o sistema italiano entre 2011 e 2012 e o spread atingiu mais de 500 pontos base.

Itália “particularmente celebrada”

A Itália tem uma dívida pública enorme que precisa do apoio de investidores internacionais: quando esse apoio diminui, por qualquer motivo, o spread aumenta, o que torna o serviço da dívida italiana mais caro e coloca o país em risco de perder a capacidade de se financiar. isso acontece, apenas opções de política econômica estrita ou intervenção do banco central trazem de volta a dívida sob controle. As repercussões são claras, pois a presença de uma grande dívida, em certa medida, limita a soberania do país e sua liberdade de autodeterminação.

No entanto, deve-se considerar que os mercados não são uma entidade abstrata, mas são movidos por operadores que tomam decisões a partir de informações parciais sobre a realidade, com um objetivo puramente financeiro.

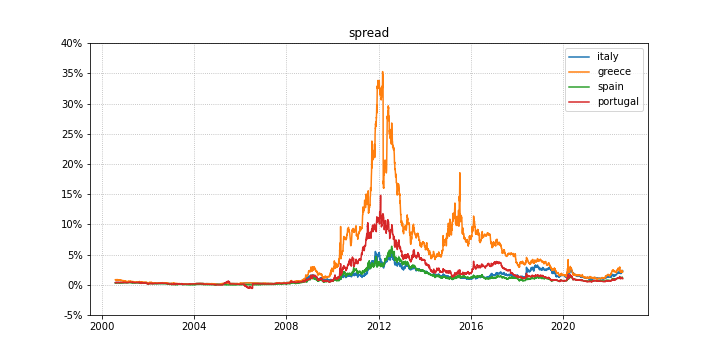

Uma análise de como o spread se moveu nos últimos anos pode ser útil para entender os fatores que determinam sua direção. Se olharmos para as margens de um seleto grupo de países europeus a partir de uma perspectiva de longo prazo, vemos como eles começaram a divergir a partir da crise financeira de 2008 e depois sucumbiram a uma escalada na crise da dívida europeia de 2011 e na crise da dívida europeia . 2012.

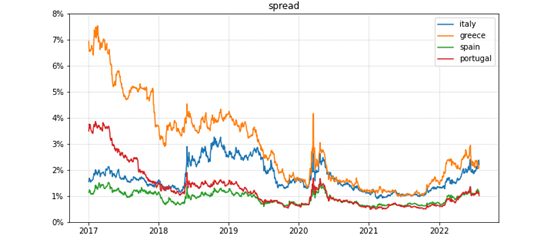

Desde então, o nível de spread voltou ao controle. Se olharmos detalhadamente para a tendência dos últimos anos, notamos como a diferença entre as diferenças com outros países periféricos europeus praticamente diminuiu no início de 2018. A propagação da Itália foi próxima à de Espanha e Portugal, enquanto apenas a Grécia , em processo de recuperação Ao longo do desfasamento técnico de 2012, usufruiu de um nível mais elevado de diferenciais.

A partir das eleições de 2018, devido à dificuldade de encontrar uma maioria homogênea no Parlamento e às posições pouco claras dos partidos vencedores das eleições em relação à posição da Itália na Europa, as taxas percentuais aumentaram drasticamente.

Desde então, o mercado sempre exigiu um prêmio pela compra de dívida italiana, apesar de a posição de nosso país na Zona do Euro e na União Européia não ter sido questionada pelos vários governos que se sucederam. .

Esse caminho mostra claramente como o spread não está relacionado apenas aos fundamentos de um país (déficit, dívida, PIB), mas em alguns casos também à percepção de confiabilidade que isso transmite, com base em uma lógica nem sempre linear ou acessível. Compreensão. Outra pista importante que surge da observação desses dados é o fato de que, quando a percepção muda, leva muito tempo para restaurar totalmente a confiança.

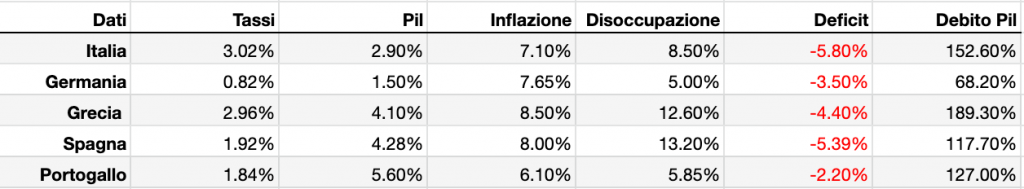

De fato, analisando os dados agregados apenas na base do spread, notamos que os números italianos não são necessariamente piores que os de outros países da chamada Europa periférica.

Se tentarmos, por regressão simples, calcular o spread implícito nestes dados, podemos ver que a Itália deve ter um nível de variação da taxa de juros menor do que outros países europeus periféricos. Reconhecendo a natureza limitada desta análise, parece haver um importante fator incontrolável, ligado à percepção internacional do papel da Itália, que está fazendo com que as taxas subam muito além dos dados econômicos subjacentes.

A importância da percepção internacional: quão importante é a política

A questão da percepção internacional do país será central nos próximos meses, quando o Banco Central Europeu reduzir gradativamente as compras de títulos do governo e quando as taxas de juros começarem a subir gradativamente. Neste contexto, a Itália parece hoje ocupar o lugar incómodo de um Estado “sob vigilância especial”.

Olhando para o futuro, os elementos que podem gerar mais desconfiança no país são:

- Fragmentação e incerteza no quadro político: a complexidade do partido e do sistema político italiano nem sempre é compreendida em nível internacional, e a clareza dos programas eleitorais e das coalizões certamente será um elemento de estabilidade;

- Dúvidas sobre a capacidade do país de continuar sua trajetória de crescimento atual: Quando se trata de “sustentabilidade da dívida”, o foco está sempre no rigor fiscal e nunca no crescimento, enquanto o segundo componente é pelo menos tão importante quanto o primeiro. Nesse sentido, a capacidade de implementar políticas expansionistas efetivas será crucial.

Independentemente do resultado das próximas eleições, a Itália continua financeiramente vulnerável a uma potencial crise que pode resultar da deterioração da situação econômica internacional.

Neste contexto, a vontade do Banco Central Europeu de prestar assistência aos países mais difíceis, talvez através do desenvolvimento de iniciativas e ferramentas específicas, será decisiva. A declaração do Tribunal Penal Internacional, feita em julho, vai nesse sentido, ainda que subsistam muitas dúvidas sobre a eficácia deste instrumento, que sujeita a intervenção do banco central a condições políticas (cumprimento de normas, legislação) . de reformas), com o risco de falta de clareza e previsibilidade.

Assinatura de Newsletter

Subscreva a nossa mailing list para receber a nossa newsletter

“Guru de comida típica. Solucionador de problemas. Praticante de cerveja dedicado. Leitor profissional. Baconaholic.”

More Stories

Top 7 carteiras cripto para principiantes em 2026

Distribuidora “Água na Gasolina” está sob responsabilidade

Fiat Multipla 2025: Um vídeo revisando como será o carro Anti-Dacia?